Làn sóng mua vào khi giá giảm đã thúc đẩy chứng khoán phục hồi sau đợt bán tháo do lo ngại về kinh tế, khi các nhà giao dịch hiện đang hướng đến dữ liệu lạm phát trong tuần này để tìm manh mối về quy mô cắt giảm lãi suất của Cục Dự trữ Liên bang.

- Nonfarm là gì? Cách xem và phân tích nonfarm hiệu quả cho nhà đầu tư

- Pullback là gì? Cách nhận biết và giao dịch hiệu quả với Pullback

- Điểm Pivot là gì? Cách sử dụng Pivot Point để tăng lợi nhuận giao dịch

Tất cả các nhóm chính trong S&P 500 đều tăng, với chuẩn mực tăng 1,2%. Theo dữ liệu của Bespoke Investment Group từ năm 1953, đó là sau khởi đầu tháng 9 tệ nhất trong lịch sử. Nvidia Corp và Tesla Inc dẫn đầu mức tăng trong các công ty vốn hóa lớn.

Apple Inc đã giới thiệu iPhone 16, với Giám đốc điều hành Tim Cook cho biết sản phẩm này được xây dựng cho trí tuệ nhân tạo “từ đầu”. Cổ phiếu đóng cửa không thay đổi nhiều sau khi giảm gần 2%.

“Chúng tôi chủ yếu thấy việc mua vào khi giá giảm theo kỹ thuật”, Tom Essaye tại The Sevens Report cho biết. “Tăng trưởng kinh tế chắc chắn và rõ ràng đang mất đà, nhưng khả năng hạ cánh mềm vẫn cao hơn là hạ cánh cứng. Tuần này, trọng tâm sẽ quay trở lại lạm phát”.

Trái phiếu kho bạc chứng kiến những động thái nhẹ nhàng, với các nhà giao dịch thu hẹp khả năng giảm lãi suất nửa điểm tại cuộc họp sắp tới của Fed vào tháng 9 xuống còn khoảng 20% so với mức cao tới 50% vào tuần trước. Đồng thời, một số nhà giao dịch quyền chọn đặt cược vào việc Fed sẽ nới lỏng chính sách vào tháng 12 hoặc tháng 3.

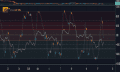

S&P 500 đóng cửa gần 5.471. Nasdaq 100 tăng 1,3%. Dow Jones Industrial Average tăng 1,2%. Russell 2000 tăng 0,3%. Boeing Co tăng 3,4% nhờ sự lạc quan rằng một thỏa thuận lao động sẽ ngăn chặn được cuộc đình công. Alphabet Inc giảm 1,7%. Vào cuối giờ, Oracle Corp đã tăng nhờ kết quả tốt hơn ước tính.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm ít thay đổi ở mức 3,70%. Đồng đô la tăng giá. Bitcoin tăng lên khoảng 57.000 đô la.

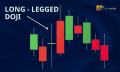

Craig Johnson tại Piper Sandler cho biết: “Việc xem xét các mức trung bình phổ biến thông qua góc nhìn phân tích kỹ thuật cho thấy sự suy yếu của tuần trước chỉ là sự thoái lui trong bối cảnh xu hướng tăng dài hạn hơn”.

Với dữ liệu thị trường lao động báo hiệu sự hạ nhiệt thay vì suy thoái sắp xảy ra, các chiến lược gia của HSBC do Max Kettner đứng đầu cho biết họ đang tăng thêm vị thế nắm giữ cổ phiếu Hoa Kỳ dựa trên triển vọng thu nhập quý 3 khả quan.

Chuyên gia chiến lược về vốn chủ sở hữu và lượng tử của Bank of America Corp., Savita Subramanian cho biết, tính biến động cao hơn trong ngắn hạn, trung hạn và dài hạn sẽ khiến các công ty tiện ích và các cổ phiếu chất lượng và thu nhập khác hấp dẫn hơn so với các công ty cùng ngành tăng trưởng.

Theo các chiến lược gia của RBC Capital Markets, cổ phiếu Hoa Kỳ có thể tiếp tục biến động và giảm thêm trong thời gian tới do những rủi ro liên quan đến tính theo mùa, tâm lý và cuộc bầu cử tổng thống.

Nhóm do Lori Calvasina dẫn đầu đã viết rằng “Bất kỳ thiệt hại nào nữa cũng sẽ nằm trong phạm vi thoái lui 10%”. Nếu nỗi sợ hạ cánh cứng leo thang, nguy cơ suy giảm tăng trưởng trong phạm vi 14%-20% “cũng sẽ tăng lên”.

Theo các chiến lược gia tại Citigroup Inc, đợt bán tháo cổ phiếu Mỹ vào tuần trước đã khiến các chỉ số chính dễ bị sụt giảm hơn nữa.

Nhóm do Chris Montagu dẫn đầu cho biết, việc tháo gỡ lớn các vị thế mua trong các vị thế bán khống của S&P 500 cho thấy khẩu vị rủi ro đang chuyển sang “xu hướng giảm giá trực tiếp” hơn. Các chiến lược gia lưu ý rằng việc cắt giảm hoặc đóng các vị thế mua và bán khống của các quỹ đầu cơ trong thước đo này đang khiến mức độ phơi nhiễm gộp ở mức một nửa so với mức đỉnh vào giữa tháng 7.

Các quỹ đầu cơ tiếp tục bán tháo cổ phiếu Hoa Kỳ khi S&P 500 chứng kiến mức giảm hàng tuần lớn nhất kể từ tháng 3 năm 2023.

Theo báo cáo của công ty môi giới chứng khoán chính của Goldman Sachs Group Inc. trong tuần kết thúc vào ngày 6 tháng 9, cổ phiếu toàn cầu đã bị bán ròng trong tuần thứ tám liên tiếp, dẫn đầu là Bắc Mỹ. Động thái này là sự tiếp nối của xu hướng bắt đầu từ tháng 5 khi các quỹ bắt đầu bán tháo mạnh các vị thế của mình để có thêm tiền mặt sẵn sàng ứng phó với những biến động có thể xảy ra xung quanh cuộc bầu cử tổng thống Hoa Kỳ.

Konstantinos Venetis tại TS Lombard cho biết: “Sự chậm lại không nhất thiết báo hiệu suy thoái, cũng như sự điều chỉnh của thị trường chứng khoán không nhất thiết là điềm báo của thị trường giá xuống”. “Nhưng sự kết hợp giữa sự gia tăng bất ổn vĩ mô (tăng trưởng) và chính trị (bầu cử Hoa Kỳ) ngày càng đặt gánh nặng chứng minh lên những người đầu cơ giá lên trong thời gian tới”.

Venetis cho biết trong khi Fed chuẩn bị nới lỏng, câu hỏi đặt ra là liệu việc cắt giảm “bảo hiểm” có quá ít và quá muộn hay không.

Ông lưu ý rằng: “Rủi ro là động lực của ‘nỗi sợ tăng trưởng’ sẽ tiếp diễn và làm tăng thêm áp lực lên thị trường chứng khoán vốn đã dễ bị tổn thương về mặt kỹ thuật”.

Theo Mark Haefele tại UBS Global Wealth Management, mặc dù giá cổ phiếu có giảm nhưng các yếu tố cơ bản của cổ phiếu vẫn tích cực.

“Chúng tôi kỳ vọng các công ty S&P 500 sẽ tăng thu nhập 11% trong năm nay và 8% vào năm 2025”, ông cho biết. “Và theo lịch sử, khi không có suy thoái kinh tế ở Hoa Kỳ, chỉ số này đã tăng trung bình 17% trong 12 tháng sau lần cắt giảm lãi suất đầu tiên của Fed trong một chu kỳ”.

Theo Seema Shah tại Principal Asset Management, lịch sử cho thấy thành công của Fed trong việc điều khiển quá trình hạ cánh mềm thay vì hạ cánh cứng sẽ đóng vai trò quan trọng trong việc định hướng cho thị trường chứng khoán Hoa Kỳ.

Ví dụ, vào năm 1985 và 1995, bà cho biết việc cắt giảm lãi suất đã hỗ trợ cho mức tăng mạnh của cổ phiếu khi tránh được suy thoái. Trong khi đó, vào năm 2001 và 2007, ngay cả việc nới lỏng mạnh mẽ cũng không thể ngăn chặn được sự sụt giảm mạnh của thị trường trong bối cảnh suy thoái kinh tế.

“Hôm nay, thị trường vẫn thận trọng lạc quan, phản ánh hy vọng rằng việc cắt giảm lãi suất sẽ tránh được suy thoái”, Shah cho biết. “Tuy nhiên, nếu điều kiện kinh tế xấu đi đột ngột, nỗi lo về suy thoái có thể lớn hơn lợi ích của việc cắt giảm lãi suất.

Lịch sử cho thấy bản thân việc cắt giảm lãi suất không phải là kẻ thù mà là bối cảnh kinh tế mà chúng xảy ra mà các nhà đầu tư nên chú ý chặt chẽ”.

Vào thứ Tư, một báo cáo của chính phủ dự kiến sẽ cho thấy chỉ số giá tiêu dùng tăng 2,6% trong tháng 8 so với cùng kỳ năm trước, theo dự báo trung bình của các nhà kinh tế được Bloomberg khảo sát. Đây sẽ là mức tăng nhỏ nhất kể từ năm 2021.

Sẽ có rất ít hướng dẫn mới từ các quan chức Fed, những người đang trong thời gian mất điện truyền thống trước cuộc họp ngày 17-18 tháng 9.

“Lạm phát là vấn đề quan trọng”, Chris Low tại FHN Financial cho biết. “Những con số yếu hơn có thể khuyến khích Fed cắt giảm 50 điểm cơ bản, trong khi bất kỳ con số nào cao hơn có thể khóa ở mức 25 điểm cơ bản.

Tuy nhiên, ngay cả khi lạm phát ở mức lành tính và một số bên tham gia thúc đẩy cắt giảm lớn hơn, chúng tôi kỳ vọng Fed sẽ hạ cánh ở mức 0,25 điểm cho bước đầu tiên, với tùy chọn cắt giảm nhanh hơn tại các cuộc họp sau nếu dữ liệu hỗ trợ việc cắt giảm nhanh hơn”.

Đừng quên theo dõi Sanuytin.com để cập nhật các bài viết Tin tức Forex mới nhất nhé!