Mô hình Price Action là công cụ giúp nhà đầu tư phân tích các chỉ báo kỹ thuật trên thị trường Forex. Cho nên để hiểu rõ bản chất cũng như vận dụng được mô hình này trong giao dịch mang lại hiệu suất tốt thì có thể theo dõi bài viết của Sanuytin.com dưới dây.

- PoA là gì? Thuật toán Proof of Authority hoạt động như thế nào?

- Polkadex là gì? Những điều cần biết về Polkadex (PDEX) 2023

- Polkadot coin là gì? Thông tin về đồng tiền điện tử DOT

- Polkastarter (POLS) là gì? Tổng quan thông tin về Polkastarter

Price Action là gì?

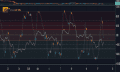

Price Action còn được viết tắt là PA một công cụ phân tích theo chuyển động của giá, có nghĩa là nhà đầu tư chỉ cần dựa vào dữ liệu biến động giá mà không cần sự hỗ trợ thêm của bất cứ chỉ báo nào khác.

Đặc điểm của mô hình Price Action

Mô hình Price Action hay mô hình 3 đỉnh được nhiều trader nhận xét là dễ sử dụng và đơn giản vì không cần đến bất cứ chỉ báo nào, hay nhà đầu tư phải kết hợp thêm nhiều chỉ báo khác để đưa ra chiến lược trong giao dịch.

Trong mô hình Price Action các tín hiệu giao dịch hiển thị trên biểu đồ một cách rõ ràng cho dù không phải một trader chuyên nghiệp vẫn có thể xác định được các chiều hướng trên thị trường Forex.

Price Action có tính chất chủ quan, vì khi cùng một mô hình nhưng nhà đầu tư có thể đưa ra những phân tích không giống nhau khi nhìn vào các tín hiệu đó.

Ngoài ra, các khung thời gian dùng để phân tích các biểu đồ sẽ gây ra ảnh hưởng lớn đến các trader vì có thể một chỉ báo nào đó giảm trong hai, ba ngày nhưng vẫn có xu hướng tăng tiếp tục trong một tháng.

Nhà đầu tư nên lưu ý điều này là sự biến động của giá trong quá khứ có thể không đảm bảo cho sự biến động của giá trong tương lai.

Ưu nhược điểm của hành động giá

Ưu điểm

- Một phương pháp phân tích và giao dịch cơ bản là hành động giá. Thay vì sử dụng các công cụ phân tích kỹ thuật phức tạp, nhà đầu tư chỉ cần đưa ra quyết định dựa trên những thay đổi trên biểu đồ giá.

- Biểu đồ giá, một công cụ được cập nhật hàng giờ và hàng ngày, được sử dụng trong mô hình Price Action. Kết quả là, các nhà đầu tư có thể dự đoán xu hướng một cách nhanh chóng và đưa ra các quyết định hợp lý.

- Các nhà đầu tư có thể chủ động đánh giá và quyết định giao dịch thay vì chỉ dựa vào các chỉ báo. Từ đó, họ có thể cải thiện các kỹ năng quan sát, phân tích và đánh giá.

Nhược điểm

- Đối với các nhà đầu tư dày dạn kinh nghiệm, hành động giá có thể có lợi nhưng với người mới có thể gặp khó khăn. Bởi mọi quyết định giao dịch dựa vào quan điểm của từng trader.

- Chỉ dựa vào những thay đổi về giá để đưa ra quyết định trong điều kiện biến động chắc chắn dễ mắc sai lầm. Các nhà đầu tư bị thao túng giá có thể trở nên bối rối và thua lỗ.

- Việc theo dõi, ghi nhận biến động thị trường mất nhiều thời gian hơn. Điều này gây ảnh hưởng tiêu cực tới rất nhiều nhà đầu tư.

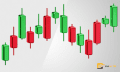

Các mô hình Price Action quan trọng cần nắm

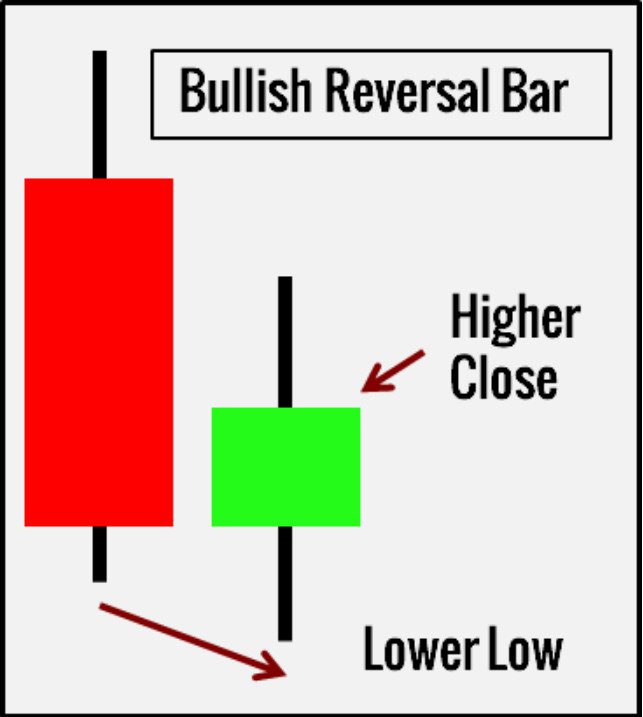

Nến reversal bar

Mô hình này gồm hai loại đó là:

- Nến đảo chiều tăng thì có đáy thấp hơn ở nến trước đó nhưng sẽ tăng khi đóng cửa. Do bản chất của nó như vậy nên khi tìm được sự hỗ sợ dưới phần đáy của thanh nến trước đó tạo ra sự đột phá mạnh đẩy giá tăng lên khi đóng cửa. Cho thấy sự đảo chiều từ giảm sang tăng.

- Nến đảo chiều giảm thì có đỉnh cao hơn đỉnh nến trước đó nhưng sẽ giảm khi đóng cửa. Do đó, thị trường đã bị mức kháng cự áp đảo xuống trên đỉnh của thanh nến trước, với sức kháng cự mạnh này đã gây ra sự giảm giá khi đóng cửa.

Cách trade: Trong chiều hướng tăng thì đỉnh của thanh nến đảo chiều sẽ bị phá vỡ, đây là thời điểm thích hợp để nhà đầu tư Buy. Ngược lại, đáy của thanh nến bị phá vỡ thì trader sẽ Sell.

Nến key reversal bar

Tương tự như dạng của thanh nến đảo chiều trên, nhưng nhà đầu tư sẽ thấy rõ được dấu hiệu đảo chiều hơn.

- Nến bullish key reversal bar: Khi mở cửa sẽ có giá thấp hơn giá mở của nến trước và khi đóng cửa giá sẽ cao hơn giá đóng của nến trước.

- Nến bearish key reversal bar: Khi mở cửa sẽ có giá cao hơn giá mở của nến trước và khi đóng cửa thì giá sẽ thấp hơn giá của nến trước.

Cách trade: Tại đỉnh của thanh nến đảo chiều tăng chủ chốt thì trader nên Buy stop. Ngược lại, tại đáy của thanh nến đảo chiều giảm chủ chốt nên Sell stop.

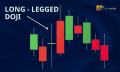

Nến Pin Bar

Có thể nói đây là thanh nến được nhiều nhà đầu tư sử dụng trên toàn thế giới và đối với nến Pin Bar thì có một cái đuôi dài càng dài thì chứng minh đó là Pin Bar tốt, chiếc đuôi còn lại phải gần với phần thân của cây nến.

Nến bullish Pin Bar sẽ có chiều dài thanh nến ít hơn đuôi dưới và nến bearish pin bar sẽ có chiều dài thanh nến ít hơn đuôi trên.

Cách trade: Khi nến bullish Pin Bar có phần đầu bị phá vỡ lên thì trader nên Buy và nến bearish Pin Bar có phần đầu bị phá vỡ xuống thì nên Sell.

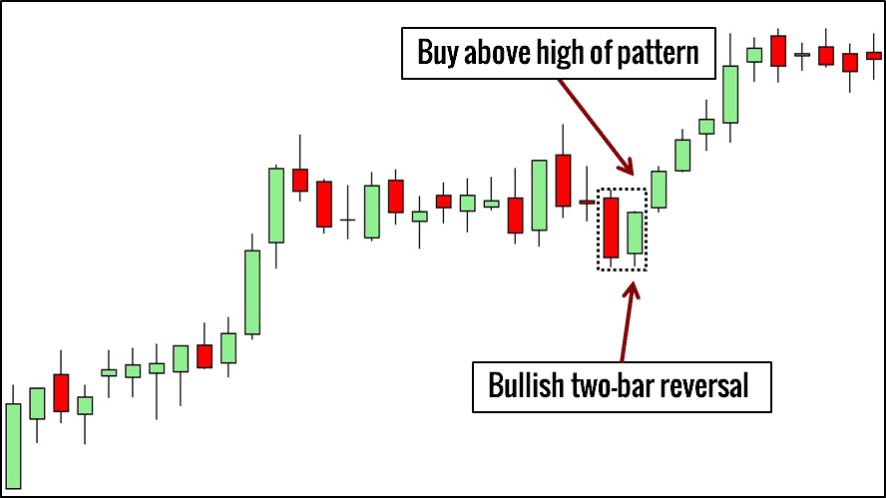

Nến two-bar reversal

Đây là cây nến gồm có hai thanh nến mạnh, có đuôi ngắn và đóng cửa ngược hướng nhau.

- Đối với nến đảo chiều hai thanh tăng sẽ có một cây nến giảm mạnh và một cây nến tăng mạnh.

- Đối với nến đảo chiều hai thanh giảm thì ngược lại.

Cách trade: Khi đỉnh cao nhất của hai thanh nến bị phá vỡ lên thì nên Buy và khi đáy thấp nhất của hai thanh nến phá vỡ xuống nên Sell.

Nến three-bar reversal

- Nến đảo chiều tăng ba thanh sẽ có: Một thanh nến giảm, một nến có đỉnh và đáy thấp hơn nến trước và một nến tăng có đáy với đóng cửa cao hơn đỉnh của nến trước.

- Nến đảo chiều giảm ba thanh sẽ có: Một thanh nến tăng, một thanh nến có đỉnh và đáy cao hơn nến trước và một thanh nến giảm khi đỉnh với đóng cửa thấp hơn nến trước.

Cách trade: Khi đỉnh cao nhất của cụm nến bị phá vỡ lên thì nhà đầu tư nên Buy và khi đáy thấp nhất của cụm nến bị phá vỡ xuống nhà đầu tư nên Sell.

Nến three-bar pullback

- Đối với nến tăng thì sẽ có ba thanh nến giảm nhỏ liên tiếp xuất hiện trong chiều hướng tăng.

- Với nến giảm sẽ có ba thanh nến tăng nhỏ liên tiếp xuất hiện trong chiều hướng giảm.

Cách trade: Nhà đầu tư nên Buy khi đỉnh của thanh nến tăng bị phá vỡ và Sell khi đáy của thanh nến giảm phá vỡ.

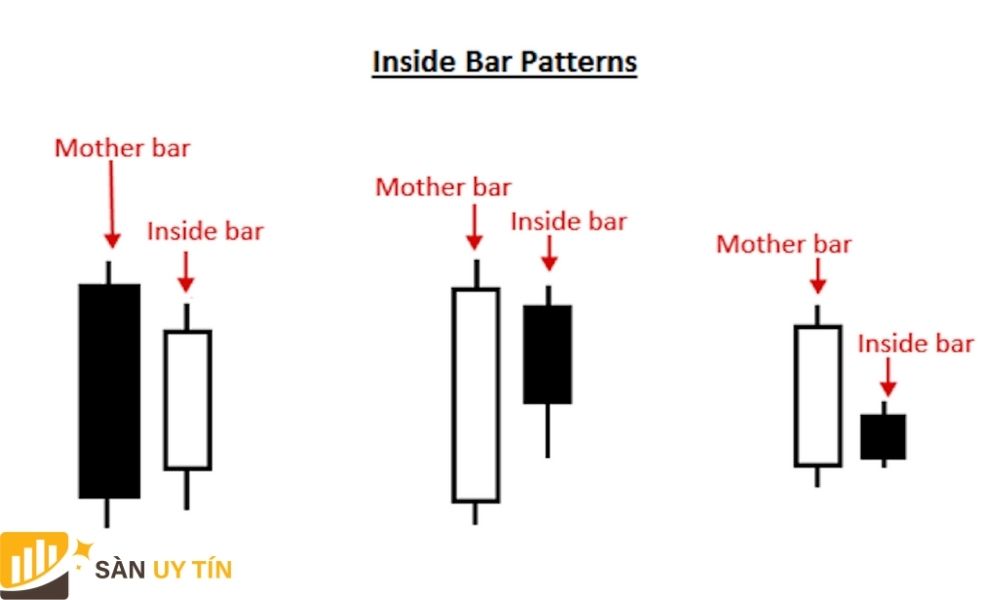

Nến Inside Bar

Nến Inside bar phải nằm toàn bộ trong thanh nến mẹ trước nó và phải có đỉnh thấp hơn, đáy cao hơn thanh nến trước.

Cách trade:

Theo tiếp diễn xu hướng thì nên Buy stop khi đỉnh của nến mẹ tăng và Sell stop khi đáy nến mẹ giảm. Theo đảo chiều tại một khu vực giá quan trọng thì ngược lại phía trên.

Nến Outside bar

Có hình ảnh ngược lại với nến Inside Bar với chiều dài phải bao bọc toàn bộ thân của thanh nến liền trước nó và phải có đỉnh cao hơn, đáy thấp hơn.

Cách trade: Nhà đầu tư nên đợi nến bearish outside bar phá vỡ xuống và một thanh nến tăng xuất hiện thì Buy stop ngay đỉnh đầu của thanh nến đó. Ngược lại thì Sell tại dưới đáy cây nến giảm đó.

Nến NR7

Đây là mô hình nến có tới 7 cây nến với cây nến cuối cùng có độ dài ngắn nhất thì nguyên cụm đó được gọi là NR7. Được tính từ đỉnh tới đáy của cây nến.

Cách trade: Trader nên Buy top tại đỉnh cây nến cuối cùng khi có chiều hướng tăng, nược lại nên Sell stop tại đáy cây nến cuối cùng.

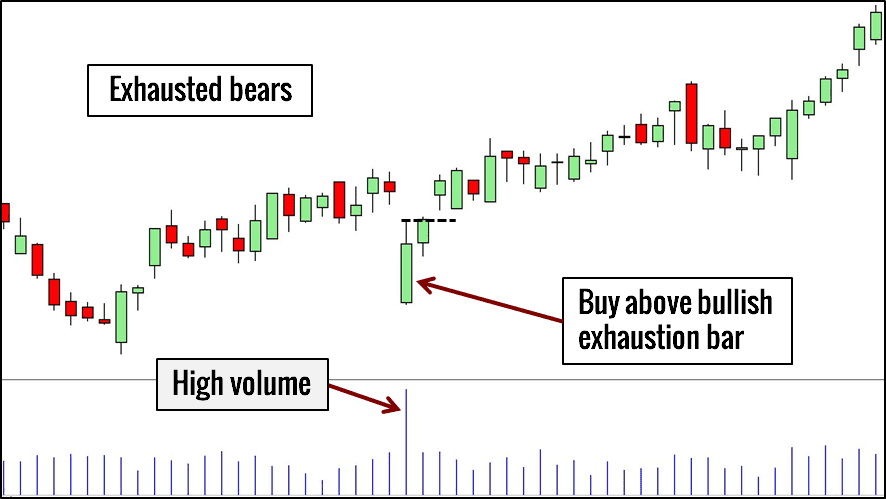

Nến exhaustion bar

- Nến bullish exhaustion bar: Sẽ mở cửa với một khoảng trống có giá hướng xuống nhưng lại đóng cửa cao hơn.

- Nến bearish exhaustion bar: Sẽ mở cửa với một khoảng trống hướng lên nhưng lại đóng cửa thấp hơn.

Nếu trường hợp cả khoảng trống đều không được lấp đầy và volume tăng vọt sẽ xuất hiện tại cây nến đuối sức.

Cách trade: Nhà đầu tư nên Buy trên nến đuối sức tăng và Sell khi nến đuối sức giảm.

Lưu ý khi sử dụng mô hình hành động giá

Nhà giao dịch cần lưu ý những điểm quan trọng sau khi sử dụng mô hình Price Action để tối đa hóa lợi nhuận và giảm thiểu rủi ro:

Không phải lúc nào cũng chính xác 100%

Tương tự như các chiến lược khác, hành động giá không đảm bảo tỷ lệ thành công 100%. Các mô hình Price Action đôi khi có thể tạo ra các tín hiệu nhiễu hoặc sai, đặc biệt khi thị trường có biến động đáng kể. Do đó, bạn đừng phụ thuộc quá nhiều vào bất kỳ tín hiệu nào và luôn sử dụng các kỹ thuật quản lý rủi ro tốt.

Tìm hiểu và thực hành thường xuyên

Giao dịch hành động giá đòi hỏi sự hiểu biết thấu đáo về các mô hình nến và động lực của thị trường. Trước khi sử dụng mô hình Price Action trong giao dịch, nhà đầu tư nên dành thời gian nghiên cứu và thực hành chúng trên tài khoản demo.

Không giao dịch ngược xu hướng

Cố gắng giao dịch theo xu hướng chính và chỉ phụ thuộc vào tín hiệu đảo chiều Price Action là một trong những sai lầm lớn nhất mà nhiều nhà giao dịch mắc phải.

Giao dịch phải luôn được ưu tiên dựa trên xu hướng chính của thị trường. Chỉ vào lệnh ngược xu hướng khi nó cung cấp các tín hiệu đảo chiều rõ ràng và mạnh mẽ.

Kết hợp với khung thời gian lớn hơn

Giao dịch trên các khung thời gian nhỏ có thể tạo ra nhiều tín hiệu sai và dễ bị nhiễu do các biến động ngẫu nhiên. Vì vậy, bạn nên kiểm tra tín hiệu của mô hình Price Action trên các khung thời gian lớn để xác nhận xu hướng và tránh tín hiệu giả từ khung thời gian nhỏ.

Xem xét sự hội tụ của các tín hiệu

Một mô hình nến đơn lẻ không phải lúc nào cũng đủ để phát hiện xu hướng thị trường hoặc tín hiệu mua/bán. Việc kết hợp nhiều yếu tố như hỗ trợ, kháng cự và tín hiệu từ các chỉ báo kỹ thuật khác, để cải thiện độ chính xác.

Quản lý rủi ro hiệu quả

Hành động giá không đảm bảo thành công 100%, vì vậy quản lý rủi ro là rất quan trọng. Bạn nên đặt mức dừng lỗ (stop loss) cho mỗi giao dịch dựa trên mức hỗ trợ/kháng cự và luôn giữ tỷ lệ rủi ro/lợi nhuận thích hợp ít nhất là 1:2.

Tránh giao dịch khi thị trường biến động hoặc không ổn định

Thị trường có thể trở nên khó đoán và không ổn định trước những tin tức quan trọng hoặc các sự kiện kinh tế lớn. Mô hình Price Action có thể không hiệu quả trong thời gian này.

Tránh giao dịch khi thị trường quá biến động, thay vào đó hãy chờ đợi những tín hiệu rõ ràng hơn trong thời kỳ thị trường ổn định.

Qua bài viết của Sàn Uy Tín, hy vọng nhà đầu tư sẽ hiểu hơn về mô hình Price Action cũng như biết cách sử dụng nó trong giao dịch mang lại kết quả cao và đừng quên phải luôn bổ sung thêm kiến thức cho bản thân mình nha.