Lợi suất Yield là gì? Một thuật ngữ tưởng chừng xa lạ nhưng lại quen thuộc với những người đã từng đầu tư trong lĩnh vực tài chính. Trong bài viết hôm nay cùng tìm hiểu về đặc điểm, phân loại của lợi tức để hiểu rõ hơn về bản chất của nó nhé!

- Chỉ báo Awesome Oscillator (AO) là gì và cách giao dịch

- Chỉ báo BBW là gì? Cách ứng dụng chỉ báo Bollinger Bands Width trong Forex

- Chỉ báo Bollinger Band là gì và cách sử dụng Bollinger Band hiệu quả nhất

- Chỉ báo CCI là gì? Hướng dẫn sử dụng mới nhất

Lợi suất Yield là gì trong Forex?

Yield hay có tên gọi khác là lợi suất đầu tư – Khoản thu nhập hay lợi tức thu được từ danh mục đầu tư và thường Yield sẽ tồn tại dưới hình thức trả lãi hoặc cổ tức. Nói cách khác, lợi suất Yield là một trong số mức lợi nhuận sẽ được tính vào một khoản đầu tư, ngoài việc lãi hay lỗ khi đóng một vị thế giao dịch.

Thông thường, Yield sẽ được thể hiện bằng tỷ lệ % mỗi năm trên giá trị của tài sản đầu tư ban đầu hoặc giá trị thị trường hiện tại. Trong đó, hai loại tài sản có mối quan hệ với lợi suất Yield đó là: Cổ phiếu và trái phiếu. Cụ thể như sau:

- Yield của cổ phiếu: Được tính dựa trên tỷ lệ % của giá cổ phiếu hiện tại trong một doanh nghiệp. Đơn giản thì một nhà giao dịch nhận thấy giá trị của cổ phiếu mà họ đang nắm giữ trong tương lai sẽ tăng và mức lợi tức từ việc đầu tư cũng cao hơn nếu như cơ tức vẫn không có gì thay đổi.

- Yield của trái phiếu: Được tính dựa trên tỷ lệ % của giá trái phiếu khi được phát hành và tỷ lệ % của giá trái phiếu hiện tại hoặc có thể ước chừng lãi suất trái phiếu thu hồi là bao nhiêu nếu như tiếp tục duy trì đến thời gian đáo hạn.

Phân loại lợi suất đầu tư

Lợi suất Yield là gì – Một khái niệm cơ bản để nhà đầu tư dễ dàng hình dung về lợi suất đầu tư. Nhưng thực tế, tùy vào hình thức đầu tư của người chơi mà khoản lãi này sẽ có những cách gọi khác nhau. Cụ thể đó là:

Gửi tiền tiết kiệm: Hay có tên khác là Saving, tức phần lợi nhuận mà người gửi nhận được sẽ được gọi là lãi (Interest) theo một lãi suất (Interest rate là gì) theo một thỏa thuận nhất định giữa tổ chức ngân hàng với người gửi tiền.

Mua cổ phiếu: Trên thị trường chứng khoán, cổ phiếu còn gọi là Stock và khoản lợi nhuận định kỳ sẽ được xem là cổ tức hay Dividend. Với cổ phiếu thì lợi suất Yield sẽ được chia thành 2 loại như sau:

- Đối với cổ phiếu phổ thông: Lợi suất cổ tức phổ thông là tổng toàn bộ số tiền để thanh toán hàng năm cho một cổ phiếu chia cho thị giá của cổ phiếu.

- Đối với cổ phiếu ưu đãi: Lợi suất cổ tức ưu đãi là tỉ lệ thu nhập cổ tức qua mỗi năm với mức giá vốn đã bỏ ra để đầu tư vào cổ phiếu ưu đãi.

Mua trái phiếu: Trái phiếu có tên là Bond. Bên cạnh tiền lãi (Coupon Rate), người mua trái phiếu còn được nhận thêm một khoản tiền được gọi là Yield hay lợi suất đầu tư.

Lợi suất của trái phiếu thường sẽ được tính bằng cách lấy tổng toàn bộ trái tức trong một năm chia cho mệnh giá của trái phiếu. Lợi suất hiện tại sẽ được tính dựa trên giá thị trường của trái phiếu đó. Tương tự như tiền gửi tiết kiệm thì trái phiếu cũng có mức lãi suất định kỳ.

Tuy nhiên, khi trái phiếu được phát hành và lưu thông trên thị trường, nó sẽ lập tức trở thành một sản phẩm tài chính được mua đi, bán lại trên thị trường chứng khoán đó.

Lúc ấy, lãi suất cùng với thời hạn của trái phiếu sẽ không bị thay đổi, nhưng giá của nó sẽ thay đổi dựa theo cung cầu trong thị trường. Chính sự thay đổi này của trái phiếu là một yếu tố thúc đẩy quá trình hình thành lợi suất đầu tư hay Yield.

Đánh giá lợi suất Yield như thế nào?

Trong lĩnh vực tài chính, tất cả các sản phẩm hay công cụ tài chính đều có tính cạnh tranh với nhau. Lợi suất Yield chính là một phần trong toàn bộ thu nhập từ quá trình đầu tư một chứng khoán trên thị trường.

Điều đó có nghĩa là, lợi suất càng cao thì nhà giao dịch sẽ sớm thu hồi được vốn đầu tư và giảm thiểu bớt rủi ro phát sinh. Nhưng mặc khác, lợi suất Yield quá cao sẽ làm cho giá của thị trường chứng khoán bắt đầu suy giảm xuống và kéo theo rủi ro tăng cao hơn trước.

Mức lợi suất đầu tư thay đổi chủ yếu do triển vọng về lạm phát. Nếu như thị trường lo ngại lạm phát sẽ gia tăng trong tương lai thì chắc chắn nhà giao dịch sẽ yêu cầu mức lợi suất hiện tại phải cao hơn.

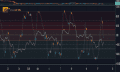

Thời gian đáo hạn của một sản phẩm tài chính là yếu tố quyết định mức độ rủi ro của nó. Mối quan hệ giữa lợi suất đầu tư và thời gian đáo hạn của các sản phẩm tài chính đều có mức độ uy tín tín dụng hầu như giống nhau, được thể hiện rõ ràng thông qua đường lợi suất.

Do đó, người chơi cần chú ý: Một sản phẩm tài chính có thời gian đáo hạn dài hơn thì lúc nào cũng sẽ có mức lợi suất cao hơn so với sản phẩm có thời gian đáo hạn ngắn hơn.

Lợi suất của các công cụ ghi nợ này luôn luôn gắn liền với mức độ uy tín tín dụng và khả năng vi phạm hành động trả nợ cho những doanh nghiệp phát hành sản phẩm tài chính. Rủi ro vi phạm hành động trả nợ càng cao thì lợi suất Yield phải gánh cũng sẽ cao hơn nhiều.

Sanuytin.com đã chia sẻ toàn bộ kiến thức tổng hợp về lợi suất Yield là gì? Qua đó, nhìn thấy sự quan trọng của lãi suất, nên khi đầu tư trader hãy tính toán thật kỹ để hạn chế bớt rủi ro hay sự cố phát sinh trong quá trình giao dịch của mình, điều này sẽ bảo toàn tài sản và lợi nhuận cho trader.