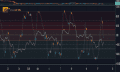

Đợt tăng giá tưởng chừng như không thể ngăn cản của thị trường chứng khoán đang chao đảo khi phải đối mặt với vô số thách thức đối với đà tăng đã đưa thị trường từ mức cao kỷ lục này đến mức cao kỷ lục khác.

- Điểm Pivot là gì? Cách sử dụng Pivot Point để tăng lợi nhuận giao dịch

- Commission trong Forex là gì? Cách tính chuẩn xác phí hoa hồng khi giao dịch

- Chỉ báo Awesome Oscillator là gì? Cách giao dịch hiệu quả với AO trong Forex

Một đợt bán tháo vào đầu tháng trước là một cái nhìn thoáng qua về việc mọi thứ có thể trở nên tồi tệ nhanh như thế nào, một đợt bán tháo mạnh do lo ngại về suy thoái kinh tế của Hoa Kỳ đã làm rung chuyển các nhà đầu tư vốn chỉ đi theo một hướng. Mặc dù S&P 500 đã phục hồi, nhưng điều quan trọng là nó đã không lấy lại được tất cả những gì đã mất.

Sau đó, dữ liệu của Hoa Kỳ vào thứ Sáu cho thấy mức tăng trưởng bảng lương yếu hơn đã củng cố quan điểm rằng thị trường lao động đang hạ nhiệt và khiến cổ phiếu chao đảo. S&P 500 đã giảm 4,25% vào tuần trước và Nasdaq 100 mất nhiều nhất kể từ tháng 11 năm 2022.

Những lo ngại về Hoa Kỳ chỉ là một trong những vết nứt. Cũng có lo ngại về tăng trưởng ở Trung Quốc và Đức, và những tác động của sự yếu kém đó đối với thu nhập và giá cả.

Điều đó khiến con đường phía trước có vẻ bất ổn hơn, ngay cả khi con đường lãi suất mù mờ dần và các nhà đầu tư đếm ngược những ngày đến đợt cắt giảm lãi suất đầu tiên của Cục Dự trữ Liên bang trong 4 năm.

Sau đó là cuộc bầu cử ở Hoa Kỳ, sự bất ổn trong chính trị châu Âu và sự tập trung tiền vào các cổ phiếu công nghệ vốn hóa lớn, tất cả những rủi ro này có thể làm tổn hại đến tâm lý lạc quan đôi khi có vẻ hoàn toàn không thể lay chuyển.

Định giá bọt cũng tạo ra những lỗ hổng mới. Nhiều người phải theo đuổi đợt tăng giá và mua vào ở mức giá đắt đỏ, nghĩa là họ có thể bán nhanh nếu mọi thứ bắt đầu đảo ngược, và thị trường có thể giảm mạnh hơn và sâu hơn trước khi đợt mua vào thông thường bắt đầu. Ngoài ra, sự thay đổi trong giao dịch quyền chọn và lực lượng của các nhà đầu tư có hệ thống có khả năng kích hoạt các động thái thất thường và các đợt giảm rủi ro tiềm ẩn.

Arun Sai, chiến lược gia đa tài sản cấp cao tại Pictet Asset Management, cho biết: “Cách đây không lâu, thị trường chỉ đi theo một hướng và mọi người đổ xô vào cùng một nhóm cổ phiếu”. “Giờ thì không còn như vậy nữa và cổ phiếu khó có thể lặp lại đợt tăng giá không ngừng nghỉ này”.

Ngay cả sau sự cố vào tháng 8, S&P 500 vẫn tăng 13% trong năm nay và chỉ số MSCI World tăng 10%.

Khởi đầu năm mạnh mẽ đã khiến các nhà chiến lược tại UBS Group AG, RBC Capital Markets LLC và nhiều nơi khác phải vội vã điều chỉnh lại các mục tiêu cuối năm được đưa ra chỉ vài tuần trước đó.

Nhưng quan điểm hiện tại như những ngày tốt đẹp nhất có thể đã qua. Trung bình 20 chiến lược gia được Bloomberg theo dõi cho thấy S&P chỉ tăng thêm 1% cho đến cuối năm 2024.

Tất nhiên, thị trường đã từng như vậy. Nhiều cú sốc trong những năm gần đây đã giáng một đòn mạnh vào gã khổng lồ cổ phiếu.

Nhưng dù là sự sụp đổ của các ngân hàng ở Hoa Kỳ và Thụy Sĩ hay căng thẳng địa chính trị như bạo lực leo thang ở Trung Đông, phản ứng của thị trường chỉ là tạm thời. Cổ phiếu nhanh chóng phục hồi và tăng lên mức cao mới.

Sự thụt lùi lớn nhất là năm 2022, đợt bán tháo toàn cầu trị giá 18 nghìn tỷ đô la do lạm phát và hành động của Fed nhằm đóng vòi tiền tệ. Nhưng khi áp lực giá cả hạ nhiệt, các nhà đầu tư đặt cược rằng ngân hàng trung ương sẽ nới lỏng trở lại. Sự lạc quan đó đã đưa S&P 500 phục hồi vào năm 2023 và sau đó là nhiều kỷ lục trong năm nay 38 và vẫn đang tiếp tục.

Nếu có một cổ phiếu tóm tắt đà tăng của năm nay thì đó là Nvidia Corp. Là biểu tượng cho sự tập trung tiền mặt trong ngành công nghệ lớn của Hoa Kỳ, cổ phiếu này đã tăng gấp đôi vào năm 2024. Nhưng sự phụ thuộc cao và định vị theo cụm, dựa nhiều vào trí tuệ nhân tạo như một yếu tố thay đổi năng suất, là điều đáng lo ngại.

Nvidia là động lực lớn nhất của cổ phiếu toàn cầu trong năm nay, đóng góp gần một phần năm trong mức tăng 10% của Bloomberg World Index. Và nó đã trở thành một thứ gì đó giống như một chỉ báo về tâm lý chung. Một đợt bán tháo cổ phiếu vào đầu tuần trước cũng lan sang các tài sản rủi ro, cho thấy mức cược cao như thế nào nếu nó gây thất vọng.

Brent Schutte, giám đốc đầu tư tại Northwestern Mutual Wealth Management, cho biết: “Mọi người đều thích cổ phiếu công nghệ vì chúng tạo ra khá nhiều dòng tiền tự do, nhưng họ quên mất phần thứ hai của phương trình đó, đó là bạn phải trả bao nhiêu cho điều đó”. “AI là có thật. Tôi nghĩ những công ty đó có lẽ là những công ty tốt, nhưng liệu chúng có phải là cổ phiếu tốt không? Đó là điều chúng ta sẽ tìm hiểu”.

Các rủi ro khác từ vị thế của nhà đầu tư phát sinh từ các phương pháp tiếp cận như cái gọi là những người theo xu hướng hoặc các quỹ kiểm soát biến động cũng như thị trường quyền chọn, ngày càng bị chi phối nhưng giao dịch rất ngắn hạn.

Dòng giao dịch từ những nhà đầu tư đó có thể củng cố các biến động trong ngày, gần đây đã thấy trong đợt suy thoái đầu tháng 8.

Kể từ tháng 8, tăng trưởng kinh tế đã trở thành tâm điểm chú ý khi các nhà đầu tư lo ngại rằng Hoa Kỳ đang gặp rắc rối và Ngân hàng Trung ương có thể đã chờ quá lâu để cắt giảm.

Vào thứ sáu, các nhà giao dịch đã phản ứng với dữ liệu bảng lương bằng cách tăng cược việc Fed cắt giảm 50 điểm cơ bản trong tháng này. Nhưng việc cắt giảm không đảm bảo cổ phiếu sẽ tăng trở lại vì bất kỳ sự nới lỏng nào cũng sẽ là phản ứng với hoạt động chậm lại. Nếu đi kèm với đánh giá kinh tế bi quan hơn, có thể là chất xúc tác cho việc bán ra thêm.

Ở châu u, sự lo lắng tập trung vào Đức, thậm chí còn nhiều hơn sau khi có tin hãng sản xuất ô tô Volkswagen AG có thể đóng cửa các nhà máy ở đó, làm tăng thêm câu hỏi về tương lai của ngành công nghiệp này. Nước này cũng đang phải đối mặt với sự bất ổn chính trị gia tăng trước thềm cuộc bầu cử quốc gia vào năm tới.

Trong khi đó, nhu cầu yếu ở Trung Quốc – thị trường quan trọng đối với các nhà sản xuất hàng xa xỉ, ô tô và máy móc đang ảnh hưởng đến thu nhập.

Nền kinh tế lớn thứ hai thế giới đã phải vật lộn với sự phục hồi yếu kém sau Covid, và sự suy thoái kéo dài của thị trường bất động sản đã kìm hãm chi tiêu của người tiêu dùng. Trong một dấu hiệu bi quan ngày càng tăng, JPMorgan Chase & Co trong tháng này đã hủy khuyến nghị mua cổ phiếu Trung Quốc, viện dẫn những rủi ro xung quanh cuộc bầu cử tổng thống Hoa Kỳ và mối đe dọa về thuế quan mới.

Các cuộc thăm dò cho thấy cuộc đua sít sao giữa hai ứng cử viên Kamala Harris và Donald Trump. Tuần trước, Donald Trump đã đưa ra lời kêu gọi doanh nghiệp với cam kết cắt giảm thuế doanh nghiệp xuống còn 15%, một động thái mà các nhà chiến lược của Goldman Sachs Group Inc ước tính sẽ làm tăng thu nhập của S&P 500 khoảng 4%.

Ngược lại, Harris đã đề xuất tăng thuế doanh nghiệp cũng như thuế thu nhập từ vốn đối với những người có thu nhập cao.

“Khả năng kết quả bầu cử Hoa Kỳ có thể bị phản đối đang làm tăng thêm sự bất ổn”, Frederique Carrier, giám đốc chiến lược đầu tư tại RBC Wealth Management, cho biết. “Tôi dự đoán tâm lý thị trường sẽ mong manh hơn vào cuối năm và chúng tôi sẽ tiếp tục ưu tiên các công ty chất lượng cao”.

Các nhà quản lý tích cực như quỹ đầu cơ có thể tiếp tục bán cổ phiếu Hoa Kỳ trước cuộc bỏ phiếu ngày 5 tháng 11. Thông thường, họ bán trước các sự kiện như vậy để có thêm tiền mặt sẵn sàng cho bất kỳ biến động hoặc biến động lớn nào.

Nhưng lần này, mặc dù đã có một vài tháng liên tục bán tháo, mức độ tiếp xúc của họ vẫn cao hơn so với sáu chu kỳ bầu cử trước, dữ liệu của Goldman Sachs cho thấy. Điều đó cho thấy có nhiều chỗ hơn để tháo gỡ các vị thế.

“Rủi ro lớn nhất đối với thị trường Hoa Kỳ là nền kinh tế đang chuyển từ giai đoạn mở rộng – giai đoạn đã diễn ra kể từ tháng 4 năm 2020 sang giai đoạn giảm tốc hoặc có thể là suy thoái”, Jens Foehrenbach, giám đốc Thị trường công cộng trong Bộ phận tùy ý tại Man Group, cho biết. “Định giá có phần bị thổi phồng và không bao gồm một cú hạ cánh cứng. Do đó, bất kỳ bất ngờ tiêu cực nào cũng có thể gây ra phản ứng quá mức của thị trường”.

Đừng quên theo dõi Sanuytin.com để cập nhật các bài viết Tin tức Forex mới nhất nhé!