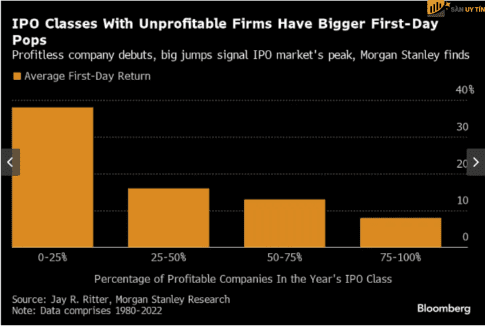

Theo Morgan Stanley, những công ty có cổ phiếu tăng vọt vào ngày đầu tiên sau đợt phát hành cổ phiếu lần đầu ra công chúng có nhiều khả năng hoạt động kém hơn trong dài hạn.

- Scalping là gì? Những chiến lược Scalping Forex hiệu quả nhất

- Hướng dẫn chiến lược đầu tư chứng khoán hiệu quả nhất

- Day Trading là gì? Các chiến lược giao dịch Day trading hiệu quả

Các chiến lược gia cổ phiếu Edward Stanley và Matias Ovrum cho biết trong một báo cáo gửi khách hàng hôm thứ ba rằng các công ty có lợi nhuận ngày đầu tiên ở mức “bong bóng” có xu hướng không có lãi và những năm có tỷ lệ lợi nhuận như vậy cao hơn có thể sẽ đạt được lợi nhuận trong một ngày tốt nhất. Nghiên cứu này dựa trên dữ liệu IPO từ những năm 1990.

Các chiến lược gia nhận thấy đối với doanh số bán cổ phiếu lần đầu từ năm 2020 đến năm 2021, những cổ phiếu có tỷ suất lợi nhuận từ 30% đến 60% trong các phiên ra mắt lần đầu hoạt động kém hơn S&P 500 tới 74% kể từ mức tháng 1 năm 2021.

Sự suy giảm thậm chí còn rõ ràng hơn ở các công ty công nghệ thua lỗ, nơi mà S&P 500 mang lại lợi nhuận lớn gần gấp đôi.

Stanley và Ovrum viết: “Không có gì ngạc nhiên khi lợi nhuận hưng phấn trong ngày đầu tiên có xu hướng tăng cao đáng kể và sẽ là một dấu hiệu cảnh báo đối với các nhà đầu tư muốn mua và nắm giữ”.

Theo báo cáo, đánh giá của nhiều nhà đầu tư về sự thành công của đợt phát hành cổ phiếu công cộng bị ảnh hưởng nặng nề bởi cái gọi là sự bùng nổ ngày đầu tiên và những kỳ vọng về những gì tạo nên một màn trình diễn tốt đã tăng lên.

Các chiến lược gia viết: Trong khi việc tăng điểm phần trăm ở độ tuổi thanh thiếu niên được coi là thành công vào những năm 1990 hoặc giữa những năm 2000, thì các nhà đầu tư hiện đang coi mức lợi nhuận trên 30% là “chuẩn mực chứ không phải là ngoại lệ”.

Mặc dù Morgan Stanley cảnh báo các nhà đầu tư không nên chạy theo các đợt tăng giá trong ngày đầu tiên, họ nói thêm rằng dữ liệu chứa đựng một tín hiệu hữu ích về thời điểm cho các công ty: môi trường tài trợ tốt nhất trùng khớp với lợi nhuận ngắn hạn cao nhất, họ nói và nói rằng những bước nhảy vọt như vậy là “động lực lớn nhất cho hiệu ứng quả cầu tuyết IPO.”

Theo các chiến lược gia, lợi nhuận trong ngày đầu tiên cho thấy mối quan hệ tích cực giữa số lượng danh sách IPO tiếp theo và số tiền thu được trong cả 6 tháng và 12 tháng sau khi niêm yết.

Những phát hiện này sẽ khuyến khích các công ty và nhà đầu tư háo hức theo dõi từng danh sách mới đáng kể để tìm những dấu hiệu cho thấy liệu cơ hội IPO của Hoa Kỳ vào năm 2024 có mở rộng hơn nữa hay không.

Sự phục hồi sức khỏe dự kiến vào năm ngoái, được khuyến khích bởi việc bán cổ phiếu trị giá 4,87 tỷ USD của Arm Holdings Plc, về cơ bản đã bị đóng cửa khi nó và các công ty mới ra mắt gần đây khác bao gồm Birkenstock Holding Plc giảm xuống dưới giá IPO của họ.

Cả hai công ty đều đã tăng trưởng thoải mái trên mức ban đầu và một loạt các đợt ra mắt kể từ đầu năm, dẫn đầu là đợt IPO trị giá 1,6 tỷ USD của Amer Sports Inc và đợt tăng giá cổ phiếu sau đó cho thấy sự lạc quan đang quay trở lại.

Stanley và Ovrum cho biết: “Tần suất thả nổi và phản ứng ban đầu của thị trường ở Mỹ hiện đang bắt đầu giống với sự khởi đầu điển hình của chu kỳ IPO”.

Đừng quên theo dõi Sanuytin.com để cập nhật các bài viết Tin tức Forex mới nhất nhé!