Phố Wall đã phải kiểm chứng thực tế sau khởi đầu đáng thất vọng của mùa báo cáo thu nhập của các công ty vốn hóa lớn làm dấy lên lo ngại rằng cơn sốt trí tuệ nhân tạo thúc đẩy thị trường tăng giá có thể đã bị thổi phồng quá mức.

- Giao dịch CFD là gì? Mối quan hệ của nó với giao dịch Forex như thế nào?

- 8 Sự thật về Forex mà không phải nhà đầu tư nào cũng biết

- Khái niệm Martingale là gì? Những ưu và nhược điểm của Martingale Forex

Đợt bán tháo ở công nghệ lớn đã đưa S&P 500 vào ngày tồi tệ nhất kể từ tháng 12 năm 2022, chấm dứt chuỗi ngày tốt nhất mà không giảm 2% kể từ khi bắt đầu cuộc khủng hoảng tài chính toàn cầu. Mức lỗ rõ rệt hơn ở Nasdaq 100, giảm hơn 3,5%.

Alphabet Inc giảm 5% sau khi đổ thêm nguồn lực vào nỗ lực vượt mặt các đối thủ trong lĩnh vực AI, với mức chi tiêu cao hơn dự kiến của các nhà phân tích. Việc Tesla Inc. không đạt được lợi nhuận và sự chậm trễ của Robotaxi đã thúc đẩy cổ phiếu lao dốc 12%.

S&P 500 chấm dứt chuỗi giảm dài nhất mà không giảm 2% kể từ năm 2007.

Peter Boockvar tại The Boock Report cho biết: “Các nhà đầu tư cuối cùng cũng nhận ra rằng chi phí cho AI hiện tại nhiều hơn là nguồn tạo ra doanh thu”.

Phiên giao dịch hôm thứ Tư là một bài học khác về “rủi ro tập trung” mà phe bán khống coi là tiềm ẩn trong một thị trường mà đà tăng trưởng phụ thuộc không cân xứng vào một nhóm nhỏ những người tăng giá mạnh.

Trong phiên giao dịch thứ tư liên tiếp và là lần thứ 10 trong 11 ngày hiệu suất của các công ty nhỏ hơn vượt trội hơn các công ty lớn hơn, bằng chứng là thị hiếu của nhà đầu tư đã chuyển từ các tên tuổi công nghệ vốn hóa lớn đã thống trị các chỉ số chuẩn.

Đường cong kho bạc dốc lên do cược rằng Cục Dự trữ Liên bang sắp cắt giảm lãi suất. Cựu Chủ tịch Fed New York William Dudley kêu gọi giảm chi phí vay tốt nhất là tại cuộc họp tuần tới. Đối với nhiều nhà phân tích, động thái như vậy sẽ đáng lo ngại vì nó cho thấy các quan chức đang vội vã tránh suy thoái.

Đồng loonie giảm khi Ngân hàng Canada cắt giảm lãi suất, tập trung vào “rủi ro giảm giá”. Đồng yên đạt mức cao nhất kể từ tháng 5 trong bối cảnh giao dịch chênh lệch lãi suất được nới lỏng.

Nhà phân tích chứng khoán hàng đầu của Goldman đang chờ bong bóng AI vỡ

Theo Steve Clayton tại Hargreaves Lansdown, đây có thể là năm mà thị trường bắt đầu nói về “So-So Seven”, lưu ý rằng kết quả từ Tesla và Alphabet là không đủ để duy trì đà phát triển của họ.

Kathleen Brooks, giám đốc nghiên cứu tại XTB cho biết: “Thị trường không mấy ấn tượng với sự khởi đầu của mùa báo cáo thu nhập đối với các cổ phiếu công nghệ lớn”. “Có rất nhiều điều phụ thuộc vào những kết quả này và chúng tôi không nghĩ rằng chúng đưa ra câu trả lời rõ ràng cho các câu hỏi về hiệu quả và tiềm năng lợi nhuận của AI hiện tại”.

Sau khi thúc đẩy đà tăng của cổ phiếu trong hầu hết năm 2024, công nghệ lớn đã đâm sầm vào tường. Các nhà giao dịch chuyển từ các công ty vốn hóa lớn sang các bộ phận tụt hậu của thị trường, được thúc đẩy bởi các khoản cược vào việc cắt giảm lãi suất của Fed và mối lo ngại AI vẫn cần phải trả giá.

Adam Crisafulli của Vital Knowledge cho biết: “Vấn đề của Tech không chỉ là thu nhập không hoàn hảo, mà nhóm này vẫn bị cuốn vào giao dịch luân chuyển dữ dội bắt đầu từ CPI tháng 6”. “Nhiều người cho rằng sự luân chuyển chống công nghệ sẽ chỉ là phù du và thực tế là nó đang chứng minh được tính bền vững đang làm gia tăng sự lo lắng đối với nhóm này và thúc đẩy thêm áp lực bán”.

Sự sụt giảm của các cổ phiếu này đã khiến một số luồng không khí thoát ra khỏi định giá. Mặc dù đó là điều có thể ủng hộ việc mua vào khi giá giảm, nhưng mùa báo cáo thu nhập mới chỉ bắt đầu. Apple Inc, Microsoft Corp, Amazon.com Inc và Meta Platforms Inc đều sẽ báo cáo kết quả vào tuần tới.

Đối với Jose Torres tại Interactive Brokers, quá trình điều chỉnh giá cổ phiếu vẫn chưa kết thúc.

“Hôm qua chúng tôi đã viết rằng một đợt điều chỉnh từ 10% đến 15% đã nằm trong các lá bài trong quý này, theo lịch sử là giai đoạn tồi tệ nhất trong năm”, Torres cho biết. “Quý này, mối quan tâm về định giá được kết hợp với mức tăng trước, sự phấn khích phi lý, ngưỡng cao đối với ước tính thu nhập và cuộc bầu cử tổng thống”.

Trên thực tế, mùa báo cáo thu nhập quý 2 của Hoa Kỳ có khởi đầu yếu hơn bình thường.

Trong số các công ty S&P 500 báo cáo kết quả, lợi nhuận vượt ước tính của các nhà phân tích với biên độ nhỏ nhất kể từ cuối năm 2022 trong khi doanh số bán hàng bất ngờ là tồi tệ nhất trong ít nhất hai năm, theo dữ liệu do Bloomberg tổng hợp.

Dan Wantrobski tại Janney Montgomery Scott cho biết: “Chúng tôi vẫn đang tìm kiếm sự biến động tăng lên trong nửa cuối năm 2024 – với khả năng điều chỉnh 10% đến 15% trong các chuẩn mực như S&P 500 và Nasdaq 100”.

“Công trình của chúng tôi không chỉ ra sự suy thoái mang tính thế tục/cấu trúc tại thời điểm này, mà là sự tạm dừng trong chu kỳ mở rộng lạm phát bắt đầu từ vài năm trước”.

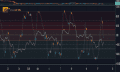

Ngay khi thu nhập tăng, một chỉ báo kỹ thuật quan trọng trên thị trường chứng khoán Hoa Kỳ đã gần chạm mức cực đại lịch sử, một thước đo quan trọng đã báo trước các đợt bán tháo trong quá khứ.

Được gọi là “200-DMA” viết tắt của đường trung bình động 200 ngày thước đo này đo lường hiệu suất của S&P 500 so với thước đo dài hạn đó. Vào một thời điểm trong tuần trước, chuẩn mực này đã giao dịch cao hơn tới 15% so với chuẩn mực này.

Mặc dù khoảng cách đã thu hẹp lại xuống còn 9% tính đến phiên đóng cửa ngày thứ Tư nhưng khoảng cách trên 12% đó vẫn diễn ra trước các đợt giảm của chỉ số vào năm 2011, 2018 và 2021. Mặc dù điều đó không nhất thiết có nghĩa là thị trường sắp sụp đổ, nhưng đây là một dấu hiệu cảnh báo cho các nhà đầu tư lo ngại về định giá công nghệ cao và rủi ro tập trung.

Đừng quên theo dõi Sanuytin.com để cập nhật các bài viết Tin tức Forex mới nhất nhé!