Các nhà giao dịch Phố Wall đặt cược rằng Cục Dự trữ Liên bang sẽ sớm có thể cắt giảm lãi suất khiến lợi suất trái phiếu giảm mạnh, đồng thời thúc đẩy sự luân chuyển khỏi các công ty công nghệ vốn hóa lớn đã thúc đẩy thị trường chứng khoán tăng giá.

- Lưu ký chứng khoán để làm gì và những quy định nhà đầu tư cần biết

- Hướng dẫn rút tiền Bitcoin về ngân hàng Việt Nam mới và chi tiết nhất

- Công việc nghề môi giới chứng khoán là gì? Đây có phải là một công việc béo bở

Những dấu hiệu tiếp theo cho thấy lạm phát đang chậm lại đã thúc đẩy suy đoán rằng Fed sẽ có thể hành động sớm nhất là vào tháng 9. Sự lạc quan về lãi suất thấp hơn đã làm dấy lên sự dịch chuyển sang các góc rủi ro hơn của thị trường khi tiền thoát khỏi giao dịch an toàn được ưa chuộng từ lâu của công nghệ lớn.

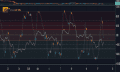

Russell 2000 của các công ty nhỏ hơn đã đánh bại Nasdaq 100 với 5,8 điểm phần trăm mức cao nhất kể từ tháng 11 năm 2020. Trong khi S&P 500 giảm gần 1%, gần 400 cổ phiếu của nó đã tăng giá.

Đối với Callie Cox tại Ritholtz Wealth Management, hôm nay có thể là bước ngoặt cho thị trường. Đây cũng là lời nhắc nhở tốt rằng đa dạng hóa là điều quan trọng.

Cox cho biết: “Thương vụ công nghệ lớn đang tự quay lưng lại với chính nó, nhưng phần còn lại của thị trường cuối cùng cũng đã vào cuộc”. “S&P 500 giảm hôm nay, nhưng đây là đợt bán tháo tốt nhất mà bạn có thể hy vọng nếu bạn là nhà đầu tư dài hạn”.

Phiên bản S&P 500 có trọng số bằng nhau nơi những công ty như Nvidia Corp. có cùng sức nặng như Dollar Tree Inc đã tăng vọt. Chỉ số này ít nhạy cảm hơn với mức tăng từ các công ty lớn nhất mang lại tia hy vọng rằng đợt tăng giá sẽ lan rộng.

Nasdaq 100 giảm 2,2%. Chỉ số Bloomberg của “Bảy công ty lớn” giảm mạnh nhất kể từ năm 2022. Tesla Inc. giảm 8,4% sau tin tức hoãn kế hoạch ra mắt xe taxi robot đến tháng 10. Việc luân chuyển những công ty chiến thắng trong năm nay đã khiến Quỹ ETF iShares MSCI USA Momentum Factor lao dốc.

Ngược lại, lĩnh vực hoạt động kém nhất năm 2024 bất động sản đã có ngày tốt nhất trong năm nay. Russell 2000 tăng 3,6% mức cao nhất kể từ tháng 11. Tài chính tăng theo nhóm trước khi bắt đầu mùa báo cáo thu nhập.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm bảy điểm cơ bản xuống còn 4,21%. Đồng đô la đã chứng kiến mức giảm lớn nhất kể từ tháng 5. Bộ trưởng tiền tệ Nhật Bản vẫn giữ nguyên chiến lược cố gắng giữ bí mật với những người tham gia thị trường về việc liệu Tokyo có can thiệp để hỗ trợ đồng yên sau những động thái mạnh hay không.

Lạm phát của Hoa Kỳ đã hạ nhiệt đáng kể vào tháng 6 với tốc độ chậm nhất kể từ năm 2021 do chi phí nhà ở chậm lại được mong đợi từ lâu, phát đi tín hiệu mạnh nhất cho thấy Fed có thể sớm cắt giảm lãi suất. Cái gọi là chỉ số giá tiêu dùng cốt lõi không bao gồm chi phí thực phẩm và năng lượng đã tăng 0,1% so với tháng 5.

Đối với Chris Larkin tại E*Trade từ Morgan Stanley, tháng 7 vẫn còn là một mục tiêu xa vời, nhưng “CPI thân thiện với Fed” của thứ năm đã đưa thị trường tiến gần hơn một bước đến đợt cắt giảm lãi suất vào tháng 9. Một câu hỏi còn bỏ ngỏ là liệu thị trường chứng khoán đang tăng trưởng mạnh này đã định giá được nhiều đợt cắt giảm hay chưa, ông lưu ý.

Tại Interactive Brokers, Steve Sosnick cho biết khi xem xét các động thái của S&P 500 và Nasdaq 100 vào thứ năm, cuối cùng người ta có thể nghĩ rằng báo cáo CPI “lành tính” là xấu đối với cổ phiếu. Trên thực tế, ông cho biết, dữ liệu thực sự đã giúp phần lớn cổ phiếu giao dịch cao hơn.

“Chúng ta đang nhận được liều lượng ‘sự luân chuyển lành mạnh’ mà nhiều người đã hy vọng”, ông lưu ý. “Một ngày không tạo nên xu hướng.

Nhưng với tư cách là người đã ủng hộ và hy vọng về một đợt tăng giá thị trường rộng hơn và sự luân chuyển từ tăng trưởng sang giá trị, hoạt động ngày hôm nay khiến tôi tự hỏi liệu mình có nên cẩn thận hơn về những gì mình mong muốn hay không”.

Dan Wantrobski tại Janney Montgomery Scott cho biết diễn biến thị trường ngày thứ Năm cho thấy sự cải thiện đáng kể về phạm vi/mức độ tham gia chung.

Ông nói thêm: “Sự lan tỏa từ các khu vực dẫn đầu hẹp (Mag 7/AI/megacap) trong suốt phần lớn thời gian của năm nay là điều chúng tôi muốn thấy tiếp tục trong những tuần và tháng tới để xác nhận chu kỳ mở rộng lành mạnh hơn trong dài hạn”.

Kevin Gordon tại Charles Schwab cho biết: “Đây là sự đảo ngược khá nhanh trong giao dịch theo đà tăng trưởng và điều đó có xu hướng mang lại lợi ích đáng kể cho những người chậm chân”. “Không còn nghi ngờ gì nữa, đó là phản ứng trước thực tế là triển vọng cắt giảm lãi suất giúp ích cho các công ty đang gặp khó khăn trong ‘môi trường tăng giá trong thời gian dài hơn'”.

Tuy nhiên, Sosnick tại Interactive Brokers cảnh báo rằng đợt bán tháo kéo dài ở một số cổ phiếu lớn nhất có thể gây áp lực lên các chỉ số chính mà các nhà đầu tư theo dõi ngay cả khi phần lớn cổ phiếu ban đầu vẫn không bị ảnh hưởng.

“Điều đó có thể khiến các nhà đầu tư giảm bớt mức độ tiếp xúc của họ với các khoản đầu tư dựa trên chỉ số quan trọng, chẳng hạn như các ETF như SPY và QQQ”, ông nói. “Nếu điều đó xảy ra, thì việc bán có thể nhấn chìm toàn bộ chỉ số, gây tổn hại cho các cổ phiếu giá trị hiện đang tụt hậu”.

Steve Eisman của Neuberger Berman Group dự kiến sức mạnh vượt trội của các cổ phiếu công nghệ vốn hóa lớn của Hoa Kỳ sẽ “kéo dài trong nhiều năm” khi trí tuệ nhân tạo ngày càng dễ tiếp cận hơn với người tiêu dùng thông qua các thiết bị điện tử.

“Bạn phải sở hữu các cổ phiếu công nghệ vốn hóa lớn,” ông nói với Bloomberg Television trong một cuộc phỏng vấn vào thứ năm. Những lời của Eisman thu hút sự chú ý trên Phố Wall vì ông đã tạo dựng được tên tuổi với vụ cá cược “Big Short” chống lại các khoản thế chấp dưới chuẩn trước cuộc khủng hoảng tài chính toàn cầu

Trong khi dự báo về “Bảy người tuyệt vời” vẫn lạc quan, thu nhập của họ dự kiến sẽ chậm lại trong quý 2 cũng giống như phần còn lại của S&P 500 có thể cuối cùng cũng ghi nhận mức tăng trưởng theo năm đầu tiên trong ít nhất năm quý, theo các chiến lược gia của Bloomberg Intelligence do Gina Martin Adams đứng đầu.

Khi các ngân hàng Phố Wall bắt đầu công bố thu nhập quý 2 vào thứ Sáu, các nhà đầu tư đang nhìn xa hơn một dự báo khác về mức giảm thu nhập lãi ròng một nguồn doanh thu chính của các bên cho vay. Thay vào đó, họ đang mong đợi một viễn cảnh tươi sáng về các doanh nghiệp tạo ra phí như ngân hàng đầu tư và báo hiệu rằng ít nhất một số bên cho vay thấy lợi nhuận cho vay phục hồi.

JPMorgan Chase & Co, Wells Fargo & Co và Citigroup Inc bắt đầu chu kỳ báo cáo thu nhập vào sáng thứ sáu, tiếp theo là Goldman Sachs Group Inc vào thứ hai. Morgan Stanley và Bank of America Corp. báo cáo vào thứ ba.

Đừng quên theo dõi Sanuytin.com để cập nhật các bài viết Tin tức Forex mới nhất nhé!